来源:慧保天下

一直备受关注的信泰人寿增资事项,近日终于迎来重大阶段性进展。

结合物产中大的公告,以及信泰人寿在保险行业协会官网披露的增资方案,此次增资之后,浙江国资背景的物产中大成为第一大股东,与另外新引进的三家浙江国资股东,合计持股比例达到51%,这意味着,总部位于杭州的信泰人寿将经过了多年的股东博弈后,有望彻底摆脱公司治理困境,彻底成为一家由浙江省国资控股的人身险企。

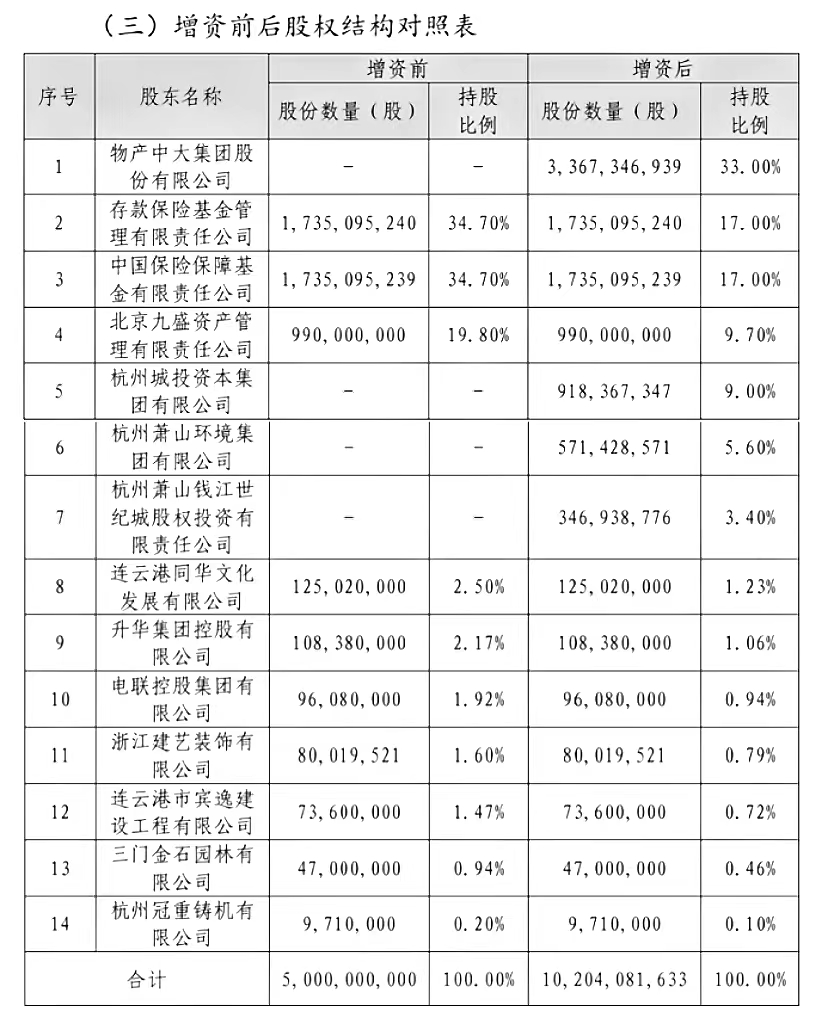

根据增资方案,此次信泰人寿增发新股约52.04亿股,每股认购价格为1.8011元,全部由物产中大领衔的四家浙江国资股东认购,共增资93.73亿元,增资后,信泰人寿注册资本金将一举由50亿元变为102.04亿元,成为又一家注册资本金破百亿的险企。

除了浙江国资的四家企业外,存款保险基金、保险保障基金也出现在了信泰人寿的股东名单中,而且根据物产中大的公告,此次增资前,二者已然获得信泰人寿将近70%的股权,此次增资后,二者持股比例会有所稀释,但仍为并列第二大股东,合计持股比例接近1/3。

尤其值得注意的是,这还是存款保险基金首次“跨界”参与险企股权处置工作,此前,其参与风险处置基本都局限于银行业。

01

一次悄无声息的风险处置:两次低调股权变更,四家国资股东出资近百亿入局

信泰人寿成立多年,股权纠葛一直不断,而今,随着存款保险基金、保险保障基金,以及浙江省四家国资险企的入主,这一局面终于有望得到彻底改观。

值得注意的是,透过物产中大发布的公告,以及信泰人寿在保险行业协会官网披露的增资方案,此次增资,存在诸多看点:

其一:四家浙江国资携近百亿资金入股,物产中大持股33%将成第一大股东

公告显示,信泰人寿此次新增注册资本由4家新增股东认购,即由物产中大、杭州城投集团、杭州萧山环境集团、杭州萧山钱江世纪城股权投资公司分别认购60.65亿元、16.54亿元、10.29亿元、6.25亿元,分别持股33%、9%、5.6%、3.4%。

其中,引入新股东物产中大此前已有公开消息,其也明确表示增资事项取得了浙江国资委的同意。

浙江国企物产中大,其不仅是浙江首个完成混改并整体上市的国有企业,也是浙江省政府直属的特大型国有上市公司——自2011年起,物产中大便连续入围《财富》世界500强。并且,其也在金融领域涉足已久,旗下包括物产中大期货、物产中大财务、物产中大融租等机构,数据显示,其2022年金融服务板块营收达到113.01亿元,同比增长14.10%。

另外三家参与增资的公司,同样均为浙江国资背景,具体来看,杭州城投集团由杭州建投集团100%控股,杭州萧山环境集团由杭州萧山环境投资建设集团100%控股,杭州萧山钱江世纪城股权投资公司由杭州萧山钱江世纪城开发建设100%控股。

此次增资一旦正式获批,物产中大将以33%的持股比例,登顶信泰人寿第一大股东之位,其与其他三家浙江国资股东的合计持股比例也将达到51%。

其二:保险保障基金悄然介入,存款保险基金首度现身保险机构风险处置

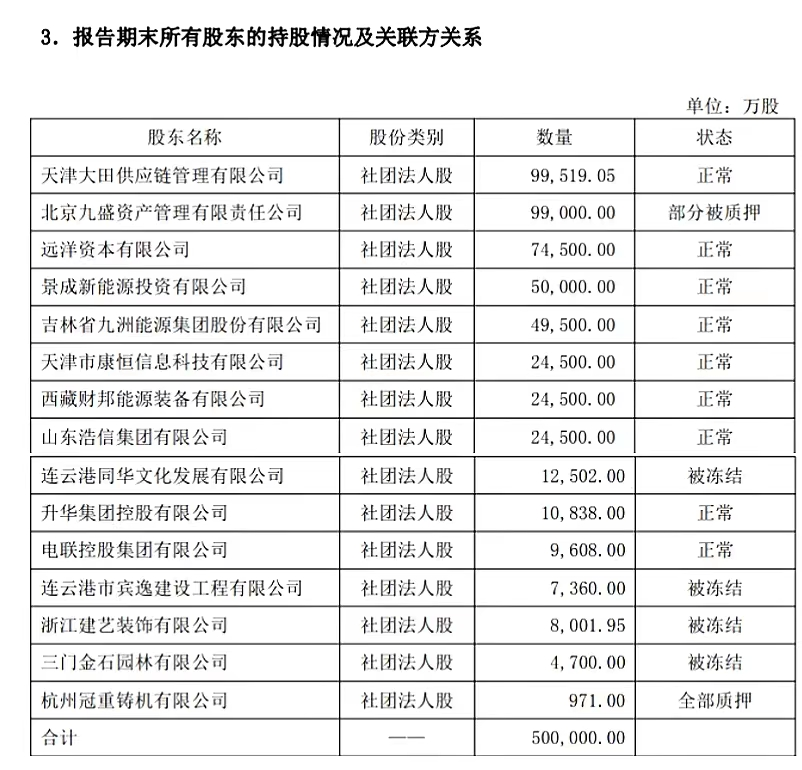

近年来信泰人寿股权变动频频,根据其2021年偿付能力报告,当年二季度其曾完成一次大的股权变动,原持股47.12%的第一大股东浙江永利实业集团,以及另外两家浙江本地企业浙江华升物流、利时集团退出,同时新增天津大田供应链管理有限公司、远洋资本有限公司、景成新能源投资有限公司、吉林省九洲能源集团股份有限公司、天津市康恒信息科技有限公司、西藏财邦能源装备有限公司、山东浩信集团有限公司。

此次变更后,信泰人寿无论是官网信息,还是各种公开报告,都是按此次变更后的结果进行披露(如下图)。不过,监管网站始终没有发布针对此次股权变更的批复公文——按照有关规则,只有获得正式的监管批复之后,险企增资才算正式完成。

一直到2022年第三季度,信泰人寿最后一次披露偿付能力报告,股东信息都是采用的上述口径。

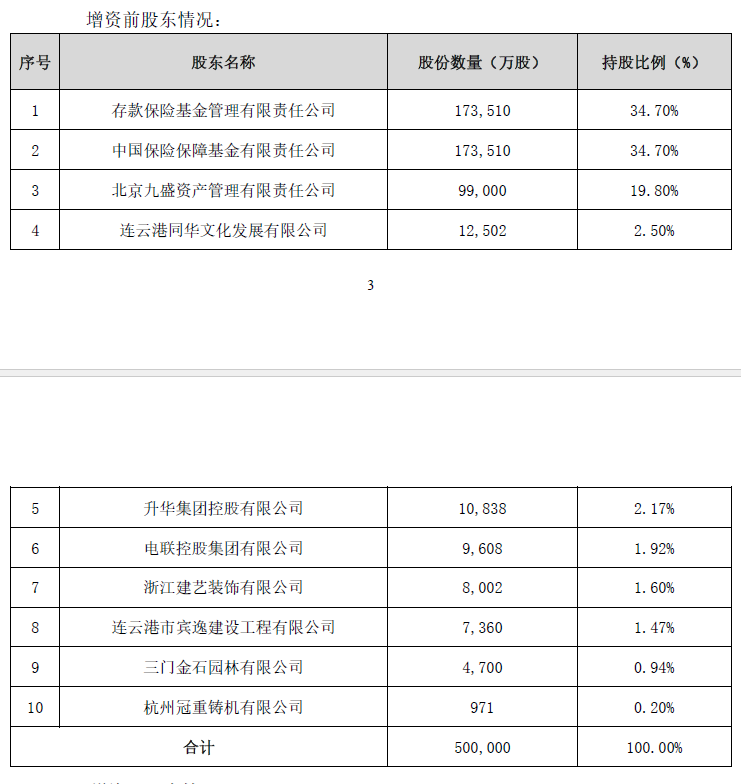

近期,物产中大的公告中却显示,这之后,信泰人寿实际又发生过一次重大的股权变化,也是在此次股权变更中,存款保险基金、保险保障基金介入,而2021年二季度一次性引进的7大股东彻底出局。

经过此次股权变动,存款保险基金、保险保障基金成为信泰人寿并列第一大股东,分别持股34.7%,合计持股69.4%,北京九盛资管持股19.8%,其余股东持股比例均未超过5%。

在经过本次增资后,信泰人寿原有股东股权比例将相应稀释,中小股东持股比例将进一步降低,超过10%将只有物产中大、存款保险基金和保险保障基金,另有三家超过5%。

值得一提的是,此次是存款保险基金首度公开出现在保险机构风险处置中,并入股保险公司成为第一大股东。公开资料显示,此前,存款保险基金曾入股徽商银行、蒙商银行、辽沈银行等。

02

仍有隐患?增资大会5位股东未出席、原第三大股东投反对票

在股东及股权变化之化,此次公告还有一处信息值得关注。公告称,本次会议出席股数为 46.48亿股,占总股份的 92.97%,则另有持股7.03%的股东未出席;投票表决结果为,36.58亿股同意,9.9亿股反对,也就是投反对票的比例达到21.3%。

对照增资前的股权结构图可知,此前第一、二大股东存款保险基金、保险保障基金分别持股17.35亿股(保险保障基金少1股),比例分别为34.7%,而这二者股份数量加起来就达到34.7亿股,接近本次表决同意票数。9.9亿股反对,原股东结构中,第三大股东北京九盛资管公司刚好持股9.9亿股。另有持股比例7.03%的股东未出席此次会议,或为连云港同华文化、电联控股集团、连云港市宾逸建设、三门金石园林、杭州冠重铸机等5家小股东。据此,基本可以推断,此次增资方案由存款保险基金、保险保障基金主导,才最终得以明确。

增资结果虽然出炉,但不得不注意的是,和谐的股东关系以及稳定股权结构对于一家险企经营发展的重要性。而此前,信泰人寿在多年的内部斗争与股权变更,给其发展曾造成不少影响。

信泰人寿成立于2007年,注册资本3.5亿元,发起股东以浙商为主,包括巨化集团、浙江永利实业等9家公司。其中,浙江永利实业与巨化集团并列第一大股东。

成立第二年,因为注册资本较低,信泰人寿面临增资需要,副董事长郑秋根控制的多家公司进入,其中连云港同华文化为第三大股东。而这就引入了矛盾的争端,同华文化与并列第一大股东的浙江永利和巨化控股一直存在矛盾,董事会延期4年无法完成换届。

这一时期,信泰人寿也出现了偿付能力严重不足的情况。信泰人寿2013年4季度末的实际资本为-14.75亿元,最低资本为7.93亿元,偿付能力充足率为-185.96%,属于偿付能力不足类公司,不符合监管要求。同时,监管也对信泰人寿相关经营进行限制,2013年底至2014年3月,原保监会先后向信泰人寿下发三道监管函,包括暂停新设分支机构、暂停新的不动产投资和暂停新业务。

与此同时,信泰人寿也出现高管将保险进行违规投资。据公开消息,在未经董事会同意的情况下,郑秋根不仅将信泰人寿的大量资金用于投资信托和房地产,2013年底,其还主动邀约江信经济发展大厦、长安财富资管和华沪股权投资向公司增资29.1亿元。

如此做法必是埋下祸根,上述增资方案最终遭原保监会否定,而郑秋根本人也最终锒铛入狱。2014年10月,信泰人寿时任总裁郑秋根涉嫌违规投资被逮捕入狱、原董事长马佳也被撤换。

接下来的两年时间,信泰人寿对经营结构和股权关系完成治理和梳理,并请来中邮人寿老将冯新生来掌舵。同时,为解决偿付能力问题,信泰人寿先后获得4次增资,注册资本金从14.9亿元增加至50亿元。而伴随着资本金的逐步到位,原保监会先后解除了信泰人寿新业务、分支机构等禁令。

2018年,在迎来新任管理层后,即邹平笙接替冯新生成为信泰人寿新一届董事长,原阳光人寿副总经理谭宁担任常务副总经理后,信泰人寿逐渐以保险专业中介、银保渠道、高性价比产品快速打开局面,盈利也连年扩大,净利润从2018年的0.37亿元增至2022年的2.26亿元。

时至今日,在存款保险基金、保险保障基金等以风险处置为主的大股东的力推下,新入大股东物产中大得到浙江国资委首肯下,未来,信泰人寿的股权结构和公司治理,或许会迎来一个较为稳健的阶段。

上一篇 没有了